Atualizado em 10 de novembro de 2023 por Lorenna Veiga

Semana passada, na série Precatórios e Números, você conferiu o nosso post sobre Juros em Precatórios.

Neste artigo, exploraremos detalhadamente os aspectos fiscais dos precatórios, especificamente focando no Imposto de Renda que incide sobre eles. Discutiremos as diferentes categorias de precatórios, as alíquotas de imposto aplicáveis, e as peculiaridades envolvidas na declaração e pagamento de impostos. Além disso, forneceremos insights sobre as opções disponíveis para os detentores de precatórios, incluindo a venda e os benefícios fiscais relacionados.

Quer entender como isso funciona? Então, continue a leitura do nosso artigo até o fim!

O CONCEITO DE PRECATÓRIOS E A IMPORTÂNCIA DE ENTENDER OS DESCONTOS TRIBUTÁRIOS

Os precatórios têm suas raízes na Constituição Brasileira, que estabelece o direito à justa compensação por danos causados por entidades governamentais. Quando um Tribunal determina que uma entidade governamental deve compensação financeira a um indivíduo ou empresa, o valor não é pago imediatamente. Em vez disso, é emitido um precatório, que é basicamente um documento que reconhece a dívida do governo para com o credor.

Em termos simples, quando um cidadão ou empresa vence uma ação judicial contra o governo, seja federal, estadual ou municipal, eles realizam o pagamento desta dívida por meio de um precatório. Os precatórios emergem de uma variedade de casos, como disputas trabalhistas, tributárias, desapropriações, ou indenizações por danos morais e físicos.

Entender os tributos que recaem na hora dos pagamentos dos precatórios é crucial para o planejamento financeiro daqueles que tem algum valor a receber. Os descontos podem variar dependendo de sua natureza e origem, o que torna essencial a compreensão das regras que regem o imposto de renda aplicável a eles.

Basicamente, os precatórios são categorizados principalmente em duas formas: alimentares e comuns. Os alimentares geralmente decorrem de ações relacionadas a salários, pensões, benefícios, e indenizações trabalhistas, enquanto os comuns incluem casos de desapropriações, indenizações por danos morais e físicos, entre outros.

Dessa forma, a natureza do precatório poderá influenciar dos descontos fiscais. Entender sobre o seu processo é fundamental para ajudar na tomada de decisões informadas, como a possível venda de um precatório e as consequências fiscais dessa ação.

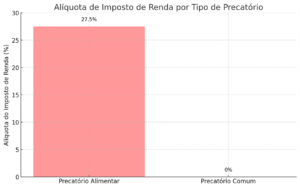

QUAL É A ALÍQUOTA DO IR EM PRECATÓRIOS?

3%!

Esse é o percentual mínimo que você pagará ao receber seu precatório federal, já que ele é retido na fonte. Porém, o valor pode chegar a até 27,5% dependendo da ação que originou o crédito (conforme tabela progressiva de Imposto de Renda).

O Imposto de Renda (IR) é um tributo federal sobre a renda e proventos de contribuintes residentes no país ou no exterior. No contexto dos precatórios, o IR incide sobre o valor recebido, pois é considerado um aumento patrimonial. A aplicação do imposto depende da natureza do precatório. Por exemplo, precatórios alimentares podem ter alíquotas diferentes em comparação com precatórios comuns.

A tributação dos precatórios é um tópico complexo, sujeito a interpretações e alterações na legislação. Isso inclui a questão de como o valor é tributado, se existem isenções (como em casos de doenças graves), e as alíquotas aplicáveis. É essencial para os detentores de precatórios entenderem essas nuances para evitar surpresas e garantir a conformidade com as leis tributárias.

PRECATÓRIOS ALIMENTARES E ISENÇÕES

Precatórios alimentares são aqueles originados de verbas de natureza alimentar, ou seja, destinadas à subsistência do indivíduo. Por exemplo, um precatório alimentar pode ser emitido quando um funcionário público ganha uma ação judicial para ajuste de seu salário ou para receber pagamentos de férias não concedidas. Esses precatórios têm uma natureza especial devido ao seu propósito de garantir a subsistência do credor. Isso é refletido tanto na prioridade de pagamento quanto em certas isenções fiscais.

Em determinadas circunstâncias específicas, os precatórios alimentares podem ser isentos de imposto de renda. Uma das mais notáveis é a presença de doenças graves no titular do precatório ou em seus dependentes. Conforme a legislação brasileira, doenças como câncer, AIDS, doenças cardíacas graves, entre outras, podem qualificar o titular para isenção fiscal.

Por exemplo, imagine um ex-funcionário do governo que possui um precatório alimentar decorrente de atrasos salariais. Se esse indivíduo for diagnosticado com uma doença grave, como insuficiência renal crônica, ele pode solicitar a isenção do imposto de renda sobre esse precatório. Essa isenção visa aliviar o fardo financeiro sobre indivíduos que enfrentam desafios de saúde significativos.

Neste caso, o beneficiário deve informar ao banco responsável pelo pagamento (Caixa Econômica ou Banco do Brasil) que seus rendimentos são isentos, conforme a Lei n. 10.833/2003.

PRECATÓRIOS COMUNS E TRIBUTAÇÃO

Precatórios comuns originam-se de causas que não estão relacionadas a verbas alimentares. Um exemplo clássico de precatório comum é o pagamento devido a um proprietário cuja propriedade foi desapropriada pelo governo para uso público, como a construção de uma rodovia ou escola. Esses precatórios consideram-se uma forma de compensação por prejuízos ou direitos violados, ao invés de uma fonte de subsistência.

Um aspecto interessante dos precatórios comuns é que eles frequentemente são isentos de imposto de renda. A razão para essa isenção é que vemos esses pagamentos não como uma renda, mas como uma compensação por uma perda. Entendemos que o indivíduo ou entidade não está “ganhando” dinheiro, mas sim recebendo uma compensação por algo que foi perdido ou danificado.

Por exemplo, se um indivíduo recebe um precatório devido à desapropriação de sua propriedade para a construção de uma infraestrutura pública, esse pagamento é considerado uma compensação pela perda de sua propriedade, e não uma forma de renda tributável. Da mesma forma, indenizações por danos morais ou físicos são vistas como uma forma de compensar a vítima por uma perda ou sofrimento, não como um ganho financeiro.

Essas isenções refletem a natureza dos precatórios comuns como meios de restaurar, até certo ponto, o status quo ante, ao invés de fornecer um benefício ou lucro ao credor. Assim, eles são tratados diferentemente para fins fiscais em comparação com os precatórios alimentares, que estão mais diretamente ligados à renda e sustento do credor.

Portanto, precatórios comuns, de indenizações ou desapropriações, também são isentos de imposto de renda. Afinal, não geram lucro, são apenas uma recomposição.

COMO FICA O IMPOSTO DE RENDA EM PRECATÓRIOS NA VENDA?

A venda, ou cessão de crédito de precatórios, é uma prática comum onde o titular do precatório vende seu direito de recebimento a um terceiro, geralmente por um valor menor que o total devido. Este processo é legal e permite que o detentor original do precatório liquide seu crédito mais rapidamente, embora por um valor reduzido. A tributação nesta transação gera debates, principalmente porque o imposto incide sobre um ganho de capital que é, na realidade, uma perda financeira para o vendedor.

Por exemplo, suponha que um precatório no valor de R$100.000 seja vendido por R$70.000. O vendedor está efetivamente recebendo menos do que o valor total do precatório, mas para fins fiscais, no entendimento da Receita Federal, esse valor é tratado como um ganho de capital. A alíquota para ganhos de capital é geralmente de 15%, então o vendedor deveria pagar R$10.500 em impostos sobre a venda (15% de R$70.000). Este cenário ilustra a controvérsia, pois o vendedor paga impostos mesmo recebendo menos do que o valor nominal do precatório.

Esse tema, aliás, é bastante polêmico e alvo de diversas ações na justiça.

O Superior Tribunal de Justiça (STJ), por sua vez, reafirmou que o Imposto de Renda (IR) não incide sobre o valor recebido na cessão de crédito de precatório com deságio.

A Segunda Turma tomou a decisão ao julgar um caso originado de um mandado de segurança, onde buscou-se o direito de não pagar imposto de renda sobre os valores recebidos pela cessão de crédito de precatório com deságio. O Tribunal Regional Federal da 2ª Região (TRF2) havia negado o pedido.

No Recurso Especial apresentado ao STJ, o autor da ação alegou violação dos artigos 97 e 43 do Código Tributário Nacional (CTN), bem como do artigo 3º, parágrafo 2º, da Lei n. 7.713/1988. Ele argumentou que não houve ganho de capital que justificasse a incidência do imposto.

O ministro Francisco Falcão, relator do caso, afirmou que o STJ tem um entendimento consolidado de que a alienação de precatório com deságio não implica ganho de capital, portanto, não há tributação pelo IR sobre o recebimento do respectivo preço.

O ministro Falcão destacou que, durante o julgamento do AgInt no REsp n. 1.768.681, a Corte estabeleceu que tanto o preço da cessão do direito de crédito quanto o pagamento efetivo do precatório são fatos geradores distintos do IR.

Contudo, a ocorrência de um desses fatos geradores em relação ao cedente não impede a ocorrência do outro em relação ao mesmo cedente. Ele lembrou que, no que se refere ao preço recebido pela cessão do precatório, a Segunda Turma decidiu que a tributação ocorrerá se e somente se houver ganho de capital no momento da alienação do direito.

Diversos precedentes do tribunal sugerem que, na cessão de precatório, a tributação só ocorrerá se houver ganho de capital, o que não é o caso nas situações de alienação de crédito com deságio. “É notório que as cessões de precatório se dão sempre com deságio, não havendo o que ser tributado em relação ao preço recebido pela cessão do crédito”, afirmou Falcão.

Afinal, o beneficiário paga imposto sobre algo que ele está vendendo com um valor menor.

COMO DECLARAR IMPOSTO DE RENDA DE PRECATÓRIOS?

O Manual de Imposto de Renda da Pessoa Física da Receita Federal, por meio do Ministério da Fazenda, diz que deve ser feita a Declaração de Ajuste Anual (DAA).

Se os rendimentos forem tributáveis e tiverem origem em salários, férias ou outros benefícios, você deve inseri-los na parte de Rendimentos Recebidos Acumuladamente (RRA). Você deve colocar o valor retido e o valor total, bem como os dados do banco pagador com CNPJ. Para esses precatórios, pode se fazer deduções sobre valores pagos a advogados, contribuições previdenciárias e pensão alimentícia.

É importante notar que no caso da RRA, o número de meses é um fator importante. Por exemplo, vamos supor que o credor tem direito a receber R$100 mil. Essa quantia é referente a 50 meses de trabalho. Desse modo, ao invés de ser 27,5%, a alíquota seria de 7,5%. Isso ocorre pois seriam 50 parcelas de R$2 mil — entrando assim na primeira faixa de tributação e não na última.

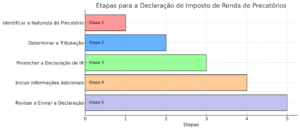

Guia Passo a Passo para Declaração

- Identificar a Natureza do Precatório: Determine se o precatório é alimentar ou comum, pois isso afeta como ele deve ser declarado.

- Rendimentos Tributáveis ou Isentos: No caso de precatórios alimentares, estes devem ser declarados como rendimentos tributáveis. Se for um precatório comum e isento, deve ser declarado como tal.

- Preenchimento da Declaração: Na declaração de IR, os rendimentos devem ser incluídos na ficha “Rendimentos Recebidos Acumuladamente” para precatórios alimentares ou na ficha de “Rendimentos Isentos e Não Tributáveis” para precatórios comuns.

- Informações Adicionais: Inclua o valor total do precatório, o valor do imposto retido na fonte (se houver), e os dados do pagador (CNPJ do órgão público).

PLANEJAMENTO FISCAL E PRECATÓRIOS

Dicas de planejamento fiscal para detentores de precatórios:

- Avalie a Natureza do Precatório: Compreenda se o seu precatório é alimentar ou comum, pois isso influencia as decisões de planejamento fiscal.

- Considere a Venda de Precatórios: Avalie a venda do precatório como uma opção para liquidez antecipada, mas entenda as possíveis implicações fiscais da cessão de créditos.

- Busque Assessoria Profissional: O planejamento fiscal pode ser complexo; portanto, buscar a orientação de um profissional em impostos pode ajudar a maximizar benefícios e minimizar obrigações fiscais.

Manter-se atualizado com mudanças na legislação tributária:

- Acompanhe Notícias e Atualizações: As leis tributárias podem mudar, e essas mudanças podem afetar o tratamento dos precatórios. Manter-se informado é vital.

- Consulte Regularmente um Contador ou Advogado: Profissionais especializados podem fornecer informações atualizadas e aconselhamento relevante.

- Participe de Seminários e Workshops: Estes eventos são oportunidades para aprender sobre mudanças na legislação tributária e estratégias de planejamento fiscal.

Essas práticas ajudarão os detentores de precatórios a fazer escolhas informadas e manter-se em conformidade com a Receita Federal, maximizando seus benefícios financeiros e minimizando complicações fiscais.

CONCLUSÃO

Neste artigo, exploramos o complexo e fascinante mundo dos precatórios, abordando temas como as diferenças entre precatórios alimentares e comuns, a tributação incidente sobre eles, e os procedimentos para a declaração de Imposto de Renda. Desvendamos a complexidade envolvida na venda de precatórios, destacando as possíveis implicações fiscais e os benefícios potenciais de liquidez antecipada. Além disso, oferecemos dicas valiosas de planejamento fiscal e a importância de se manter atualizado com as mudanças na legislação tributária.

Este conhecimento é crucial não apenas para a conformidade fiscal, mas também para tomar decisões financeiras informadas. Se você achou este artigo útil, compartilhe-o com amigos, familiares e colegas que podem se beneficiar dessas informações. Lembre-se sempre de buscar a orientação de um profissional especializado para questões complexas.

Você está considerando vender seu precatório? Esta pode ser uma decisão estratégica inteligente para transformar um crédito de longo prazo em liquidez imediata. A venda de precatórios pode ajudar a aliviar cargas financeiras presentes, permitindo reinvestir o dinheiro em outras oportunidades ou simplesmente desfrutar da segurança financeira. Se você tem dúvidas sobre o processo, ou está pronto para dar o próximo passo, entre em contato conosco. Estamos aqui para ajudá-lo a navegar por este processo e maximizar o valor do seu precatório.

Você já teve uma experiência com precatórios? Como foi o processo para você? Compartilhe sua história nos comentários abaixo – suas experiências podem oferecer insights valiosos para outros leitores. Quanto mais pessoas estiverem informadas, melhor poderão gerir seus precatórios e suas finanças. Juntos, podemos criar uma comunidade informada e capacitada para tomar as melhores decisões financeiras relacionadas aos precatórios. Participe da conversa!

Opa, Breno! Me tira um dúvida, por favor. recebi um precatório de cerca de 13 mil, sendo que já veio descontado o IR de 1400 +-. Como eu coloco esses valores na declaração anual? Obrigado

Filipe, tudo bem?

A resposta veio um pouco tarde, porque tivemos um probleminha no nosso servidor. Mas vamos lá.

Você coloca na parte de rendimentos tributáveis com o valor após a dedução dos honorários do advogado. Informe também do CNPJ da fonte pagadora. Com isso ao final da declaração é verificado o valor a ser restituído ou a ser pago por uma eventual diferença de tributação.

Espero ter ajudado. 🙂

Ola breno recebi 25 mil de uma indenização do fundef precatorio ja veio descontado imposto de renda como faço para declarar

Olá Saulo, tudo bem?

Você deve colocar o valor bruto em valores recebidos tributáveis ou se for considerado RRA (rendimento recebido acumuladamente) é rendimento com tributação exclusiva. Deve-se colcoar o CNPJ e nome da fonte pagadora. Se houver contribuição previdenciaria essa deve ser discriminada no campo contribuição previdenciária oficial. Já se houver honorários de advogados eles são retirados do valor recebido e registrados como “Relação de Pagamentos e Doações Efetuados” com os dados do advogado.

Espero ter ajudado 😀

Boa noite eu tenho um precatório para receber de 250 mil sou aposentado por invalidez motivo doença mental grave eu sou isento de pagar o imposto ou eu tenho direito de pagar menos por tal doença, agradeço se sim como faço para ter tal direito obrigado

Olá Josué tudo bem?

Você pode ter isenção total ou ter o limite de isenção dobrado dependendo do que o precatório é relacionado. Além disso, o laudo da perícia sobre sua invalidez deve ser anexado ao processo para que não seja feita retenção indevida.

Espero ter ajudado 🙂

Gostaria de ler a segunda parte.

Gostaria de exemplos de cálculo ir precatório alimentar.

João, tudo bem?

Os cálculos variam conforme a causa do Precatório. Por exemplo, se o precatório alimentar for referente a benefícios não recebidos durante um período de tempo específico, eles são RRA, (Rendimento recebido acumuladamente) e segue a tabela de IR similar a de descontos em salários (com piso de 1.903,98). Já se é uma indenização, por exemplo, o valor pode ser tributado diretamente conforme a alíquota progressiva.

Espero ter ajudado )

Olá,

A empresa onde trabalho, tributada pelo Lucro Real estimativa, recebeu um precatório, no valor de R$ 1700,00. O Ir foi retido. Esse valor de Ir deve ser lançado em Imposto a recuperar ou a compensar? Posso me compensar desse valor já no próximo mês para abater o Ir ? Caso não use, precisa ser atualizado?Obrigada,

Olá Fernanda, tudo bem?

Precatórios constituem receita bruta para o contribuinte em regime de lucro real. Desta forma o imposto a ser pago será a diferença entre o valor que foi retido e o valor a ser pago na apuração trimestral. Geralmente a alíquota de IRPJ é inferior à normalmente paga. Assim o imposto já pago será imposto a compensar, pois é de mesma natureza.

Espero ter ajudado 🙂

Vou receber um precatório alimentar cujo valor bruto é de 150.000,00. Vou ter que pagar os 27% + 11% equivalentes a IR e Contribuição Previdenciária, respectivamente?

Olá Carlos, tudo bem?

Depende.

O imposto de renda máximo realmente é de 27,5%. Mas se o seu precatório for um rendimento recebido acumuladamente (salarios atrasados, horas extras ou diferença salarial) o valor de imposto de renda pode ser menor, como explicado no texto. Neste caso o valor de 150 mil deve ser dividido pelo numero de meses referentes ao rendimento recebido. E observado a tabela de imposto de renda para verificar em qual faixa ele se encaixa.

Quanto a contribuição previdenciária, sim. A não ser que haja uma alíquota diferenciada no seu estado. Por exemplo, desde o ano passado servidores públicos federais tem uma alíquota de 14% e não mais de 11%.

Espero ter ajudado 🙂

Bom dia Dr. Breno!

Recebi um precatório em 2004, e a receita Federal reteve o vir. do IR. Porém, até agora esse valor não foi recolhido. Esse valor eu posso reinvidicar?

Maria Júlia,

Não entendi muito bem a situação. Se a receita reteve o valor não há o que ser reivindicado, afinal ele já está nos cofres da receita.

Me explique melhor o que aconteceu, fico no aguardo 🙂

Bom dia.vou receber uns precatorios alimentares (complementare) em 2020. Um valor de $11.000.porem já vendi por $7.000.como que devo declarar ?

Olá Ari, tudo bem?

Se você já efetuou a venda, basta fazer a declaração de imposto de renda baseada no valor recebido pelo precatório, no ano que você vendeu. Este artigo traz orientações neste sentido, vale a pena dar uma lida. Mas basicamente você declara como rendimento tributável ou ganho de capital, na qual a alíquota é de 15%.

Espero ter ajudado 😀

Olá. Vou receber um precatório comum de 800mil. Gostaria de saber se é isento de imposto de renda já que não é alimentar? Ou quanto mais ou menos poderia ser descontado?

Olá Ru, tudo bem?

A maioria absoluta dos precatórios do tipo comum são isentos de imposto de renda. Caso queira confirmar, me informe o assunto do precatório (indenização, desapropriação) só para que eu possa confirmar.

Caso haja desconto, ele segue a tabela do imposto de renda, variando entre 7,5% e 27,5%.

Fico no aguardo 😀

Boa Tarde Breno, td bem?

Gostaria de aproveitar essa resposta e tirar uma dúvida, pois uma pessoa recebeu um precatório de correção salarial do INSS, mas o mesmo não teve desconto qdo foi depositado em sua conta. Minha dúvida é se a pessoa q recebeu terá que declarar esse precatório, pois ela tem mais de 75 anos e não declara IR.

Fico no Aguardo e desde já agradeço!

Rejane,

Qualquer valor recebido de precatório deve ser declarado mesmo que a pessoa seja isenta. Desta forma tem que declarar como RRA.

Espero ter ajudado:)

Boa noite, Breno! Meu cliente vai receber um precatório de R$3.000.000,00 referentes a diferenças de pensões da Câmara Federal que a mãe dele, já falecida e com o formal de partilha já realizado, recebia. Nesse caso, há incidência de imposto de renda né? Ta ocorrendo um desconto de PSS(previdência) de R$252.901,68 reais e de R$626.689,52 reais quanto a imposto de renda. Achei esse valor super alto, levando em consideração que na justiça federal a retenção na fonte é de 3%. Consegue me ajudar? Abraço e agradeço desde já

Olá Victor, tudo bem?

A retenção de 3% é obrigatória. O restante do imposto pode ser retido ou pago conforme a declaração de ajuste. No caso de diferenças relativas a pensões, é RRA (rendimentos recebidos acumuladamente). Dessa forma deve-se dividir o valor de face pelo número de meses relativos ao benefício. A partir daí utilizar a tabela de imposto de renda por rendimentos mensais. Assim o desconto pode atingir a alíquota de 27.5%. Quanto a contribuição previdenciária, é necessário verificar se pensão há mesmo esse desconto, ou se é isento. Cada caso é um caso, mas creio que o IR estaria certo mas o PSS talvez não.

Esperto ter ajudado 🙂

Breno Rodrigues, tudo bem?

Tenho duas dúvidas e gostaria de saber se pode me ajudar.

1ª – Obtive na justiça minha aposentadoria por invalidez em 2016, com data efetiva em 2015. Por esse motivo recebi o RPV na Caixa e mesmo eu informando a funcionária que eu era isento (Tenho inclusive a carta de isenção de IR do INSS), ela recolheu o imposto de renda. Já vi em meu extrato do IR que caí na malha fina, informando que a fonte pagador não confirmou esses valores.

Gostaria de saber se sou obrigado a declarar em “Rendimentos Recebidos Acumuladamente” ou posso informar em “Rendimentos Isentos e Não Tributáveis”?

2ª – Em 2017 dei entrada na previdência privada pra receber o benefício mensal e fiz o resgate de 10% do saldo devedor, que foi tributado de forma regressiva.

Eu sendo isento do IR por moléstia grave tenho como recuperar esse valor retido? Se tiver, de qual forma?

Procurei muito na internet mas não achei nada que fosse tão claro sobre isso.

Desde já lhe agradeço!

Olá Ricardo, tudo ótimo e você?

Sobre suas dúvidas:

1ª O requerimento de isenção do IR deve ser feito ao tribunal no qual sua causa foi julgada. Infelizmente a funcionária da Caixa não tem autonomia o suficiente para fazer a alteração. Como já recebeu o dinheiro, você tem direito a restituição do que foi pago indevidamente. Daí quanto a declaração em si, eles são rendimentos recebidos acumuladamente apenas se forem referentes a incorreções em em pensão ou salário sendo assim sujeitos a aplicação do imposto de renda. Mas como seu caso é de isenção de imposto, eu creio que o ideal seja informar na parte de rendimentos não tributáveis.

2ª Quanto a previdência privada, o melhor seria procurar um contador. Mas há alguns julgamentos no passado que abriram a possibilidade de reaver o imposto de renda em casos de moléstia grave. Veja aqui nesse link

Espero ter ajudado 😀

Olá Breno bom dia, gostaria de um esclarecimento. Estou com um precatorio municipal(processo tramitando em Fórum Estadual) para vender em torno de 500.000,00 sobre desapropriação de valor bruto, existe um “juros” que não estou entendendo em torno de 36.000,00 com valor principal em torno de 469.000,00.

Enfim, gostaria de vender mas me disseram que existe um desconto de 27.5 % I.R além da comissão deles em torno de 20 à 25%. O valor cairia para 265.000,00. E aí o que você tem a me dizer?

Olá Fabiana, tudo bem?

Vamos por partes:

-Todo precatório tem juros e correção monetária. Sendo que eles incidem sobre o valor de face a partir da última data de cálculo. Assim há um incremento do valor principal. Para entender melhor sobre juros e correção monetária sugiro ler esse artigo

-Desapropriação, a principio, não incide imposto de renda. Porque é precatório comum. Assim a não ser que haja alguma exceção, não deve haver descontos de IR.

-Quanto a comissão, você quis dizer honorários dos advogados? Porque em uma venda, geralmente eles não abrem mão de seus honorários, tendo que ser descontado do precatório e do valor a ser vendido.

-A venda ela contempla os cálculos em cima do valor líquido. Isso se deve porque tanto você quanto o comprador, teriam que pagar eventuais impostos e honorários de advogados. Independente de quem receber o precatório lá na frente. Assim é normal a proposta ser baseada no valor líquido.

– Quanto ao valor de 265 mil, como te disse a principio não haveria imposto de renda. E deve-se entender o que seria essa comissão. Sugiro pedir a planilha de cálculo do vendedor para entender como ele fez o cálculo do valor líquido.

Espero ter ajudado 🙂

Boa tarde Amigo.

Recebi 92.752,00 de um valor corrigido de contribuições pagas ao INSS que ele não tinha considerado em minha aposentadoria, daí ele me devolveu ano passado o valor acima citado. Ficou retido no IRRF/RRA R$ 2.782,00 – Como foi devolução de valor pago e não utilizado ele é à mim devido, correto?

Olá Hildebrando tudo bem?

Depende. Aposentado também paga imposto de renda. Teria que entender melhor se esse dinheiro seria relativo a diferenças apenas no cálculo para contribuição ou se elas são efetivamente pelo salário de pensionista. De toda forma há um desconto automático de 3% de IR, que foi o valor descontado de você. Para ser isento e não ter o desconto, você ou seu advogado deveriam informar quando o precatório foi expedido.

Assim, se efetivamente você for isento, pode ter o valor abatido de eventuais contribuições futuras de imposto de renda. Ou então ter que fazer uma contribuição ainda maios caso você não seja isento e por RRA fique com um valor superior ao que foi descontado.

A certeza da não tributação deve ser verificado no processo com um advogado tributarista ou contador.

Espero ter ajudado 🙂

Olá, por favor tenho uma duvida: quando lanço o valor referente ao precatorio na ficha RRA, devo inserir o valor bruto ou liquido? Se bruto, ele eve ser composto do liquido depositado + Contribuição à Previdencia Oficial + Imposto Retido na Fonte + honorarios (na ficha Valores Pagos)? Obrigada.

Olá Regina, tudo bem?

Deve se lançar o valor bruto fazendo a composição do que efetivamente já pagou. Assim deve discriminar os impostos pagos e principalmente os honorário. Ainda mais que a tributação do IR vem no valor bruto e é possível restituição pela parte de honorários.

Espero ter ajudado 😀

Sou funcionário público federal, tendo me aposentado em 2013. Em 2007 fui diagnosticado com câncer de próstata. Em 2016 fui examinado pela junta médica oficial, que concluiu pela minha isenção do IR, retroativamente.

Em 2017 recebi um precatório resultante de ação judicial impetrada pelo sindicato de classe, relativo ao período de 1998 a 2006, quando ainda trabalhava, sendo declarado no IR. Quando do preenchimento dos campos “rendimentos recebidos acumuladamente”, gerou imposto a pagar, que estou pagando por DARF em 8 vezes.

1) Pergunto: sendo o Precatório relativo ao período de 1998 a 2006 (recebido em 2017) e tendo eu me aposentado em 2013 e considerado isento por moléstia grave em 2016 (retroativo a 2007), SOU ISENTO OU NÃO DO IR SOBRE ESSE PRECATÓRIO QUE RECEBI EM 2017?

2) SENDO ISENTO, PODEREI RETIFICAR A DECLARAÇÃO FEITA ESTE ANO PARA SUSPENDER O PAGAMENTO DAS DARFs QUE FALTAM SER PAGAS e POR MEIO DE PROCESSO ADMINISTRATIVO NA RECEITA FEDERAL REQUERER A RESTITUIÇÃO DAS DARFs. JÁ PAGAS ?

Olá Victor, tudo bem?

Depende.

O ideal seria ter feito uma petição no passado mencionando que você era isento de IR e naquele momento o juiz decidiria se a isenção valeria também pelo período pedido no processo. Esta questão sua é bem específica e, em tese, qualquer um dos entendimentos pode ser válida, dependendo da argumentação. E o governo sempre opta por aquela à qual lhe favorece mais. Creio ser possível, sim que você não pague mais o que está devendo e peça restituição do que foi pago indevidamente, mas precisa de um processo administrativo ou iniciar um processo efetivamente se seu pedido for negado (é bem possível que isso aconteça).

Eu te recomendo então, primeiramente, procurar um advogado tributarista para ele avaliar a argumentação e verificar as chances de ser restituído. Daí partir para o processo administrativo e se necessário for mais uma batalha judicial.

Espero ter ajudado 🙂

Como devo lançar o precatorio que foi isento de imposto?

Olá Regina, tudo bem?

Assim como qualquer outro rendimento isento, o precatório que não teve IR deve ser lançado na parte de rendimentos isentos e não tributáveis, se não for RRA. Caso seja um rendimento recebido acumuladamente, deve ser declarado nesta seção da DAA.

Espero ter ajudado 🙂

Obrigada por responder, fiquei em malha por erro nesse lançamento, e complementando meu quadro geral de duvidas, meus precatórios são alimentares recebidos da prefeitura de Sao Paulo, dois deles com IRRF e um sem desconto, mas os 3 têm tambem desconto para o hospital municipal HSPM; como deveria lançar:

1) O valor bruto é composto de principal bruto + juros moratorios + juros bancarios / o meu debito é composto de honorarios advocaticios + Prev Oficial + contribuição para o hospital HSPM + Imposto de Renda na Fonte; No RRA eu lanço a Prev Oficial e o Imposto de Renda na Fonte.

Onde lanço o honorarios advocaticios e o hospital HSPM?

Como será composto o meu Rendimento recebido?

Agradeço sua gentileza, jamais tinha lançado esse recebimento na minha DAA.

Parabens pelo seu trabalho

Regina,

Os rendimentos devem ser colocados já abatidos de impostos com os abatimentos sendo colocados em cada parte específica da declaração.

Assim ficaria: valor efetivamente recebido + impostos ou descontos + honorários. Lembrando que o CPF ou CNPJ dos descontos e recebimentos devem ser incluídos na declaração. Além de fazer a diferenciação dos precatórios entre rendimentos tributáveis ou não tributáveis (o que foi isento de IR). Talvez seja necessário anexar na declaração uma cópia dos ofícios requisitorios para comprovação do valor efetivamente recebido.

Esse link aqui explica melhor um pouco como fazer a divisão.

Espero ter ajudado 🙂

Gostaria de uma informação. Comprei um precatório de uma pessoa física a qual, segundo consta na decisão judicial, não terá desconto de IR. Como devo proceder nesse caso? Devo colocar na minha declaração como “rendimento isento e não tributável”? ou “tributação exclusiva”?

Olá Wesley, tudo bem?

A declaração deve constar como rendimento isento e não tributável. E informar o valor o ente pagador e discriminar também os honorários do advogado, caso o mesmo não tenha separado do precatório do credor original.

Espero ter ajudado 😀

Ajudou muito Breno, porém, continuando , não houve participação de advogado, nesse caso não preciso lançar mais nada ne?

Isso mesmo Wesley!

Daí mantenha todos os registros da cessão de crédito e do pagamento para mostrar para a receita caso você caia na malha fina.

Espero ter ajudado 🙂

Claro que sim e muito obrigado pela ajuda

Tenho um precatório devido a diferenças no valor mensal de uma pensão alimentar (recebia 75% ao invés de 100), acumulada num período de 5 anos em que houve essa diferença. Ele seria RRA ou indenizatório? Incide IR? É cabível recorrer se incidir IR?

Olá Nicole, tudo bem?

Pensão e aposentadoria são rendimentos tributáveis. Assim são passíveis de cobrança de imposto de renda se ultrapassarem o piso de contribuição – R$ 1903,98.

Quanto ao precatório em si, ele seria RRA e não indenização. Indenização seria possível ser isento de IR, já RRA não. E para RRA o cálculo é o mesmo ta tabela. Caso o valor dividido pelo número de meses com o benefício errado, ultrapasse os 1903,98 você estará sujeita a tributação. Mas atenção, no geral precatórios são tributados diretamente na fonte em 3%. Assim é mais provável que tenha que pedir a restituição desse valor na declaração de imposto de renda.

Espero ter ajudado 🙂

Bom dia,

Sou pensionista da polícia federal e Recebi um precatório de um atrasado da polícia federal de 3,17% na época que meu pai era vivo, que da 44.000,00, esse valor desconta o IR?

Olá Maria, tudo bem?

Pelo que sei dos precatórios do 3,17% eles não estão sujeitos a imposto de renda, porque são RRA e no geral o valor recebido não ultrapassa o piso de contribuição. Mas em contrapartida tem descontos de contribuição previdenciária (CPSS) de 11%.

Espero ter ajudado 🙂

Olá recebi meu precatorio da prefeitura de São Paulo, e no informe está que o valor descontado para o Hospital do Servidor Publico Municipal é valor não tributavel, mas como assim, pois é despesa medica.

Irene,

Pelo que eu entendi eles não estão considerando essa despesa como despesa médica. Assim eu precisaria entender o motivo da cobrança para poder opinar sobre o assunto. Apenas dessa fora será possível analisar a dedutibilidade e a tributação dessa parte.

Espero ter ajudado 🙂

Obrigada pelo retorno. Vou averiguar o motivo e em breve volto a postar. Outra vez, muito obrigada.

Breno, primeiramente parabéns pela explanação do tema. Ajudou bastante.

Gostaria de tirar uma dúvida: Sou servidor público e ganhei uma ação contra o Estado, já que estava exercendo ( de 09/2005 à 12/2011 ) uma função diferente da minha, sem estar recebendo o valor inerente a ela. Pois bem, o valor total da ação gerou um precatório de 640 mil, com data de vencimento em 2017. Sendo assim, gostaria de saber qual é o valor da alíquota do IR que devo usar em caso de venda desse precatório para uma empresa? Qual livro você me indica para comprar sobre esse tema de precatórios, lembrando que sou completamente leigo no assunto?

Olá Roberto, tudo bem?

Pelo que entendi, o seu caso é de RRA (Rendimentos Recebidos acumuladamente). Neste caso para saber a alíquota do imposto de renda, deve-se dividir o valor bruto pelo número de meses com o salário incorreto (no seu caso 76 meses). O valor mensal resultante é o que deverá ser usado na tabela de IRRF.

Quanto à literatura. Infelizmente devido as última mudanças da constituição em 2015 e 2017 é bem difícil recomendar alguma literatura que seja bem atualizada. O ideal é consultar blogs específicos como o nosso e de advogados que são experts nessa área.

Espero ter ajudado 😀

Sou funcionário público municipal. Em 1998 a Prefeitura deixou de me pagar 18 meses (18 salários mínimos) entrei com ação e ganhei. Somente em 2018 (228 meses depois) recebi o precatório. O valor bruto de R$ 297.000,00, descontados R$ 50.000,00 a título de imposto de rendas.

PERGUNTO: para calcular o imposto devemos considerar o número de meses dos Rendimentos Recebidos Acumuladamente (RRA) como sendo 18 ou 228?

OBS: se a Prefeitura tivesse pago meu salário normal eu estaria isento do imposto. Devo pagar imposto sobre a correção ou os juros de mora?

Olá Francisco tudo bem?

O RRA é baseado no tempo relativo a falta do benefício, no seu caso específico 18 meses. Como é RRA você só deve pagar o imposto sobre o que exceder a tabela mensal do IRRF. Isso independe de no momento ter sido ou não tributado. Assim os juros e correção entram no cálculo do “novo salário”, mesmo que o salário mínimo não fosse tributado á época.

Espero ter ajudado 😀

Bom dia! Estou com uma duvida, meu pai faleceu há mais de 20 anos, ano passado soubemos que ele tem um precatório a receber. ocorre que na epoca em que ele faleceu não fizemos o formal de partilha pois não tinha bens. Gostaria de saber se para receber esse valor e pagar o imposto é melhor fazer via ITCMD ou Imposto de Renda?

Olá Nayra, tudo bem?

Dá uma olhada nesse post aqui sobre precatórios de herança que talvez te ajude. Quanto ao imposto, o imposto de renda será cobrado de qualquer forma, já que ele é baseado na causa de seu pai. Já o ITCMD depende da forma como for feita a divisão dos bens.

Espero ter ajudado 😀

Boa Tarde ,

Recebi um valor a titulo de Precatório Benefícios Previdenciários, sendo do valor principal foi calculo o juros do período . Esses dos juros incide IR?

Olá Edu, tudo bem?

Se no ofício requisitório está explícito qual é a parte principal e qual a parte dos juros, não incide IR sobre eles. Juros de mora são considerados juros indenizatórios. E por lei, indenização tem isenção de IR. Assim ao fazer a declaração de imposto de renda deve fazer a divisão em rendimentos tributáveis da parte principal, e de rendimentos não tributáveis, dos juros.

Espero ter ajudado 🙂

Ola Boa Noite ,

Certo, você sabe me dizer qual a Lei ??

Edu,

Você pode tanto olhar o COSIT para ver as questões mais atualizadas sobre IR ou então se basear na lei geral que foi modificada ao longo dos anos.

Espero ter ajudado 🙂

Olá.. meu marido vai receber um precatório do inss alimentar,, nesse caso gostaria de saber se vai ser descontado imposto de renda?. Obrigada

Olá Geni, tudo bem?

Depende. O benefício pode ser isento se o que ele tinha a receber do INSS também era isento. Ou então se é um Rendimento recebido acumuladamente (RRA). Nesse caso deve-se dividir o valor pelo número de meses referentes ao benefício. Enfim depende sobre o que é a causa. Mas precatórios alimentares tem grande chance de serem tributados.

Espero ter ajudado 🙂

Informação importante é que os juros moratórios, aqueles que foram computados no cálculo do precatório ou do RPV devido à demora para o pensionista, o aposentado, ou qualquer outro credor do governo conseguir receber os valores a que tem direito, esses juros são considerados indenização por serem mero ressarcimento no atraso da entrega do que era devido, portanto, esses juros têm natureza indenizatória e não sofrem tributação.

Bom dia, fiquei confusa com o texto acima !!!

Olá Bianca, tudo bem?

Realmente está um pouco confuso. O que este texto quis dizer é o seguinte: durante o cálculo do precatório se pede um valor, que seria aquele que não foi pago anteriormente. Este é o chamado valor principal. Mas também existem juros que incidem sobre esse valor principal, a fim de penalizar o estado por não pagar o valor no tempo correto. Estes são os juros indenizatórios.

O texto diz que o valor principal, incide imposto de renda normalmente, se esses valores seriam tributados à época que deixaram de ser recebidos. Já a parte de juros indenizatórios, não deve haver tributação de imposto de renda. A constituição diz que indenização não é tributada.

Espero que tenha ajudado 🙂

Ola! Gostaria de saber qual o percentual do imposto de renda que é retido na fonte quando o precatório é de pessoa jurídica. Obrigada!

Olá Amanda, tudo bem?

A retenção máxima é de 3%. Mas no geral não há retenção porque o pagamento do IRPJ depende do regime tributário em que a empresa se enquadra. Se a empresa for SIMPLES ou de lucro presumido o tratamento é bem diferente.

Espero ter ajudado 🙂

Breno, gostaria de tirar uma duvida, meu cliente recebeu um precatorio no valor de233.839,88, RRA, 119 MESES, , PSS 14.188,62, RECEBEU NO BANCO DO BRASIL, E AGORA em setembro 2018, ele disse q a receita o notificou para multá-lo em 62mil reais, e o referido cliente pede-me um recibo para fazer a retificadora, estou preocupada , pois nos honorarios de sucumbência já foi descontado

Olá Glória, tudo bem?

Pelo valor mesmo sendo RRA há desconto de IR sim. Mas o valor é bem baixo. Seria de 7,5% da diferença entre o valor mensal de RRA e o piso da época. Pelas minhas contas, seria algo próximo de 550 reais. Esse valor de 62 mil reais seria se não fosse RRA. É provável que ele tenha preenchido de maneira incorreta a declaração de imposto. Assim o ideal é pegar a cópia do ofício requisitório, pois nele a descrição dos valores do precatório, inclusive que é RRA. Anexando isso a retificação é possível que a multa deixe de existir.

Espero ter ajudado 🙂

Fiz meu imposto de renda de precatório de RRA, já que foi alimentícia, no valor de 358 mil, a justiça enviou para receita RG, agora cai na malha fina, o processo na justiça está arquivado, o que devo fazer para corrigir esse erro? Se for feito em RG vou ter que pagar quase 28 mil

Olá Márcio tudo bem?

Para comprovar a receita que é uma RRA, deve se anexar o ofício requisitório do Precatório. Você pode verificar com seu advogado se ele tem uma cópia do ofício ou pedir o desarquivamento do processo para poder ter acesso a esse documento. Dependendo de onde está o processo, o desarquivamento é feito no mesmo dia. Já em outros pode demorar até 2 semanas. E desde o início desse ano, é proibido que o tribunal cobre qualquer taxa para fazer esse desarquivamento. Então o ideal é verificar o prazo de seu tribunal para ter certeza de que há tempo hábil para sua defesa frente a receita.

Espero ter ajudado 🙂

Tenho um precatório alimentar referente a honorários de sucumbência de um processo que atuei contra o estado. Neste caso, qual o tratamento tributário que devo dar quando o mesmo for pago? No ofício requisitório consta que não há desconto previdenciário. Isso significa que somente incidirá imposto de renda? A propósito, o ofício requisitório está datado de 17/08/2015. No site do TJ consta a seguinte ordem 822 / 1.425. Dá para ter uma ideia de quando ele será pago? Muito obrigado.

Olá Leo tudo bem?

A questão do IR depende se foi sua pessoa física ou o cnpj do escritório de advocacia. Se for pessoa física, há no mínimo uma retenção de 3%, apesar de alguns tribunais fazerm a retenção de todo o imposto. Já se for no CNPJ, depende de seu regime de tributação. Podendo haver pagamento tanto de IR quando de CSL.

Quanto ao prazo de pagamento, depende muito do estado devedor. As filas de espera variam muito dependendo do ente devedor. Assim sem saber o estado não tem como ter uma previsão de pagamento. Para fins de referência, o estado de Tocantins não tem fila de precatórios atrasados enquanto São Paulo tem um atraso de 15 anos.

Espero ter ajudado 🙂

Falha minha. O precatório é do Estado do Rio de Janeiro e está em nome da minha pessoa física.

Abs

Sem problemas, Leo 🙂

No caso de pessoa física, a tabela de tributação é aquela que pode chegar até 27,5%. Se me lembro bem o TJRJ só faz a retenção obrigatória dos 3% enquanto o restante deve ser declarado na declaração de ajuste.

Quanto ao prazo de pagamento, o seu precatório está no orçamento de 2017. O Estado do Rio de Janeiro hoje está terminando de pagar precatórios com ano de vencimento de 2016 e iniciando os de 2017. Considerando o ritmo de pagamento atual, você deve receber até o final do próximo ano.

Espero ter ajudado 🙂

Boa tarde Breno, parabéns pelo blog.

Minha dúvida é a seguinte: o espólio de minha cliente (beneficiária falecida) tem precatório judicial para receber de um Município.

O valor do precatório refere-se à uma ação de cobrança de alugueis de imóvel que havia sido alugada para o Município.

Pergunto: esse precatório judicial oriundo de ação de cobrança de alugueis tem isenção de imposto de renda. Ele se encaixaria nos precatórios comuns de indenizações?

Olá Marcelo, tudo bem?

No geral precatórios comuns são isentos de imposto de renda. Mas teria-se que entender mais sobre o assunto da ação. Indenizações não são tributadas de forma alguma, mas alugueis passados, podem sim ser tributados. Isso se formos considerar que que se ela recebesse essa verba no passado também incidiria imposto de renda.

O precatório da sua cliente é de natureza comum? Se esse for o caso é mais provável que não haja tributação de IR.

Espero ter ajudado 🙂

Boa tarde. Qual o fundamento de que os precatórios de natureza comum são isentos de imposto de renda? Tem algum lei que menciona isso?

Olá Luiz, tudo bem?

A maioria dos precatórios comuns são decorrentes de indenizações. E, por lei, indenizações são isentas de imposto de renda já que conforme o Código Tributário Nacional, o fato gerador de IR deve ser decorrente de acréscimo patrimonial, o que não é o caso.

Espero ter ajudado 🙂

Bom dia,

No caso de um recebimento de precatório de origem em salários, férias ou outros benefícios que foi pago pelo bruto e não foi descontado imposto de renda, como deve-se proceder, faze-se apenas o ajuste quando for fazer o imposto de renda anual ou deve-se avisar a fonte pagadora? como proceder nesse caso.

Olá Elis, tudo bem?

Neste caso a tributação será feita como RRA (rendimento recebidos acumuladamente) e a alíquota será baseada no valor por mês. Assim faz-se a declaração de ajuste anual e verifica-se a necessidade de pagamento de impostos.

Espero ter ajudado 🙂

Ou seja, não adianta que não vai ter como não pagar o imposto de renda alegando que a obrigação de reter era de que fez o pagamento, tem que pagar de qualquer jeito porque nesse caso o imposto de renda passa a ser de responsabilidade de quem recebeu, no caso minha?

Isso mesmo Elis.

A retenção do imposto na fonte pode ser considerada uma antecipação do imposto, não sendo obrigatória. Você deveria verificar se há a incidência de imposto através da declaração de ajuste e efetuar pagamento do carne-leão se necessário.

Espero ter ajudado 🙂

Boa noite!

Ao informar o valor na ficha RRA do IR, posso tirar o valor de 10% pago ao advogado no campo Rendimentos Recebidos?

Olá Everton tudo bem?

Você pode colocar tanto os descontos com honorários de advogado quanto com eventuais descontos previdenciários. Assim, o valor em rendimentos recebidos diminui e há a dição em pagamentos efetuados ao advogado.

Espero ter ajudado 🙂

Sei que precatórios são informados como recebimentos RRA (recebimentos recebidos acumuladamente) devido serem geralmente de anos .

Mas a minha pergunta é específica para HONORARIOS ADVOCATÍCIOS SOBRE A AÇÃO PRECATÓRIA. Estou fazendo uma assessoria para um colega nas declarações de imposto de renda e o honorário recebido foi lançado no RRA.

Particularmente entendo que os honorários são para a ação como um todo. E o fato gerador é o recebimento do honorário. E que deve ser tributado normalmente como recebimento de pessoa física (já que você recebe o honorário do contratante e não do governo)

pode me auxiliar em como lançar isso na DIRPF do advogado?

Olá Dirney, tudo bem?

Para ser configurado como RRA os honorários deveem ser devidos em anos-calendários anteriores e referentes a vários meses. No geral honorários não se configuram como RRA. Isso porém pode ser válido para honorários de advogados dativos, que podem receber em RPV/Precatório referente a várias causas em que atuaram.

O entendimento então seria de que se os honorários são de uma única ação, não seriam RRA. Isso vale tanto para honorários sucumbenciais quanto contratuais.

Dessa forma os honorários recebidos como precatório/RPV são similares a honorários recebidos de forma contratual em qualquer outra causa. O que pode ocasionar uma tributação maior se comparada com uma sociedade individual de advogados, por exemplo.

Espero ter ajudado 🙂

Boa noite recebo pensão do rioprevidencia completei 21 anos perdi o direito sendo que estou cursando faculdade fiz o requerimento e vou receber os tres meses atrasados sendo que IR que foi descontado em cima do valor bruto esta correto?como resolvo isso?

Olá Ana Paula, tudo bem?

O correto é que o IR seja descontado proporcional ao mês na forma de RRA (Rendimentos Recebidos acumuladamente). A forma de receber esse imposto é fazendo a declaração de ajuste anual. Nela você colocará o imposto devido e o que foi descontado.

Se tiver dúvidas quanto ao RRA, a base de cálculo é a mesma daquela tabela base para salário.

Espero ter ajudado 🙂

Prezado Breno, bom dia!

Estou comprando neste mês um precatório alimentar. O valor dele é R$ 65.000,00 pelo qual estou pagando R$ 39.000,00. Qual alíquota de IR a ser paga pelo meu ganho de capital? Isto vai depender do mês que o governo irá depositar o valor do precatório?

Desde já, agradeço!

Atc.,

Olá Phelipe,

a alíquota que incide sobre ganho de capital é 15% do valor e não depende do mês de pagamento.

Recebi um precatorio depois de 28anos no valor de 300mil. ESTE PRECATORIO FOI DE PENSAO QUE RECEBO DO RIO PREVIDENCIA .PAGUEI 20% ao advogado sob o valor bruto no caso 60MIL .E AOImposto de renda foi retido na fonte 27,5 % .Tenho direito a devolucao.Meu contador diz que sim

Monica,

existem diferentes tipos de tributação para cada precatório. Penso ser complicado de conseguir a devolução dos valores já retidos.

Caro Breno,

Trabalhei como Assistente Técnico, na qualidade de Engenheiro, para a Parte Expropriada, em um Processo de Desapropriação, por Interesse Social, que o Município de Rio Branco – AC, promoveu em Junho de 1986. O Pagamento para a Parte Expropriada vai se dar no ano que vem (2019). Tenho um contrato de honorários com a Parte Expropriada (Espólio) é de 10%, do valor. Tenho que pagar Imposto de Renda?

Att,

Boa tarde Jair, tudo bem?

O imposto de renda é calculado a partir do valor da sua renda mensal. Assim, para saber se deverá pagar o imposto basta calcular o montante total (valor que você irá receber) dividido pelo número de meses trabalhados correspondentes. Se o valor der menor que R$1900,00, você não precisará pagar o imposto. Caso dê maior, deve-se consultar a tabela do Imposto de Renda para saber qual a porcentagem correspondente.

Espero ter ajudado 🙂

Breno Boa noite, tenho 2 perguntas:

1 – Depois de negado auxilio doença administrativo pelo inss, entrei na justiça e conforme acordo com advogada, a metade da primeira parcela liberada que veio acumulada em 02 meses juntos e veio a informação que é pasivel de IRR, como paguei para advogada 50% do primeiro mês (esse valor pago ao advogado devo pedir um recibo e declar no imposto de renda ) ?

2 – Houve um montante referente ao meses anteriores que o inss vai pagar através de RPV, como vai ser pago de uma vez só, conforme combinado vou ter que pagar a metade do RPV a advogada, o correto seria eu descontar o imposto de renda sobre o RPV e entregar os 50% a advogada, ou pagar a advogada

os 50% do valor bruto e pedir um recibo desse valor pago e declarar como despesas honorários adv.?

Obrigado

Boa tarde Joselito, tudo bem?

O pagamento de honorário ao advogado que representou o contribuinte pode ser abatido do cálculo do imposto de renda. O contribuinte deverá informar, na ficha Pagamentos Efetuados, o quanto pagou e o CPF do advogado ou o CNPJ do escritório de advocacia. O campo de preenchimento irá depender do tipo de ação. Na linha 60, entram os honorários pagos relativos a ações judiciais, exceto trabalhistas. Na linha 61, são declarados os honorários relativos a ações judiciais trabalhistas. Na linha 62, devem ser incluídos honorários pagos a advogados para assuntos que não envolvam ações judiciais, como um processo administrativo na Receita Federal, por exemplo. É o próprio contribuinte que deverá fazer o abatimento, ao declarar o valor tributável recebido já diminuído do valor pago ao advogado — as indenizações não entram nesse cálculo, já que são isentas. Por exemplo, se um trabalhador ganhou R$ 10 mil em uma ação judicial, R$ 3 mil de verbas indenizatórias e R$ 7 mil de verbas salariais, e pagou R$ 2 mil ao advogado, ele deverá declarar, na ficha de Rendimentos Recebidos Acumuladamente, R$ 5 mil (R$ 7 mil menos os R$ 2 mil pagos). Na ficha de Rendimentos Isentos e Não Tributáveis, serão informados os R$ 3 mil recebidos de verbas indenizatórias.

Espero ter ajudado 🙂

Olá.. estou com uma dúvida em relação ao recebimento de um cliente..

Ele teve um recebimento e trouxe o “comprovante de retenção de imposto de renda | depósitos judiciais” da CAIXA (fonte pagadora) onde há valores em “valor do rendimento tributável” e tbm em “base de cálculo IRRF”, e “valor do IRRP/RRA” (3%), isso quer dizer que não posso declarar esse valor como RRA e tenho que considerar esse valor como tributável, mesmo que tenha sido uma ação de muitos anos? Se tiver que declarar como tributável, posso descontar o valor dos honorários advocatícios?

Olá Pri, tudo bem?

Caso o rendimento seja RRA deve-se dividir o valor pelo número de meses referentes ao benefício. A partir daí verifica-se na tabela de IRRF a tributação do imposto. Se ele cair na faixa de isento é possível sim conseguir a restituição através da Declaração de Ajuste Anual. Caso ele fique numa faixa superior, a diferença deve ser paga através do carnê-leão. Quanto aos honorários, independente do caso, ele pode ser sim deduzido do valor recebido para amenizar a mordida do leão.

Espero ter ajudado 🙂

Olá Breno..

Tenho um cliente que recebeu uma ação pela Caixa e esta emitiu o comprovante sendo a “fonte pagadora” e classificou como “tributável” a forma de tributação, houve tbm o “imposto retido”.

Minha dúvida é, então esse valor não posso mencionar no RRA, é isso???

Boa tarde Pri, tudo bem?

Esses valores já descontados, não é necessário mencionar no RRA, uma vez que já foram descontados. Sugiro que dê uma lida nesse site, pode te esclarecer melhor sobre o assunto: https://www.contabeis.com.br/noticias/33179/pouco-conhecida-ficha-rra-abranda-mordida-do-leao/

Espero ter ajudado 😀

Boa tarde, pessoal.

O site de vocês é maravilhoso.

Tirei muitas dúvidas a respeito de precatório.

Gostaria de fazer meu questionamento em relação ao tema.

Tenho um amigo que é servidor público. Ele recebeu um carta de crédito do Estado, como forma de pagamento de diferença salariais. Em resumo, o Estado não tinha dinheiro para pagá-lo e emitiu uma carta de crédito. Na época do recebimento da carta de crédito, em 2015, foi descontado o imposto de renda na fonte.

E agora, ele quer saber se é possível a restituição deste imposto de renda. Isso é possível?! Essa restituição de valores retidos de imposto de renda em períodos anteriores?

Muito obrigado pelo espaço. Parabéns pelo site.

Boa tarde Diego, muito obrigada! É muito gratificante saber que o blog foi útil para você 🙂

Quanto a sua dúvida, veja bem. Não somos especialistas no assunto mas, a princípio, para restituir um imposto antigo, você pode tentar entrar com um processo pedindo essa restituição, que poderá ser paga em forma de precatório. Sugiro também que você converse com seu contador sobre o caso, para ver a opinião dele.

Espero ter ajudado 😀

Bom dia

Tenho um precatório de R$ 330.000,00, e estou vendendo por um valor de R$ 280.000,00, qual o procedimento para tributação desta venda.

desde ja agradeço a sua atenção.

Boa tarde Valmir, tudo bem?

Dá uma olhadinha no link abaixo, esse post explica sobre essa questão do imposto de renda para venda:

http://blog.meuprecatorio.com.br/precatorios-e-numeros/imposto-de-renda-na-venda-de-precatorios

Espero ter ajudado e, qualquer dúvida, só entrar em contato 🙂

boa tarde. Um precatorio alimentar que teve ordem preferencial por doença grave: cancer, de um funcionrio publico ativo, que ainda trabalha portanto, paga ou nao imposto de renda? grata

Olá Andrea, tudo bem?

O trecho de lei que trata de isenção de imposto de renda é o seguinte:

“os proventos de aposentadoria ou reforma motivada por acidente em serviço e os percebidos pelos portadores de moléstia profissional, tuberculose ativa, alienação mental, esclerose múltipla, neoplasia maligna, cegueira, hanseníase, paralisia irreversível e incapacitante, cardiopatia grave, doença de Parkinson, espondiloartrose anquilosante, nefropatia grave, hepatopatia grave, estados avançados da doença de Paget (osteíte deformante), contaminação por radiação, síndrome da imunodeficiência adquirida, com base em conclusão da medicina especializada, mesmo que a doença tenha sido contraída depois da aposentadoria ou reforma”.

Porém não fica claro o trecho sobre trabalhadores ativos. Porém conforme este artigo, há jurisprudência para permitir isenção para contribuintes ativos. Assim como portadora de cancer (neoplasia maligna), você teria direito a isenção, mesmo que ela não seja de forma automática.

Espero ter ajudado 🙂

Oi Breno, tenho uma enorme dúvida. Entrei com uma ação contra prefeitura pra receber alugueis que não foram pagos pela prefeitura, eu estou devendo para receita federal. A minha dúvida é se na hora que o precatório sair a receita federal vai pegar esse dinheiro?? Tem alguma solução para impedir da receita ficar com o dinheiro??? Por favor me ajuda. Obrigada!

Olá Tamires, tudo bem?

A receita pode sim penhorar o valor que você tem a receber, mas para isso acontecer deve ser feito de forma judicial. Assim, pode ser que a receita exija outros bens como garantia, ou o próprio precatório para garantir o pagamento da dívida. A dívida já deve estar na dívida ativa e no processo de execução para isso acontecer. O melhor, no seu caso, é procurar um advogado tributarista para saber como proceder.

Espero ter ajudado 🙂

Breno bom dia, em qual tabela eu encontro a aliquota de IR para precatorios, você mencionou a Tabela progressiva porem nao conseguir localizar nela essa aliquota inicial de 3% na tabela começa apartir de 7,5%. e vai ate 27,5% Tenho um cliente que tem interesse de comprar precatorios e me questionou sobre essas aliquotas.Pode me ajudar?

Olá Francisca, tudo bem?

A tabela de IR para precatórios é a mesma que a normal, a progressiva. No caso dos 3% é uma alíquota de antecipação do imposto de renda. Este imposto pode ser maior e estar em uma das alíquotas da tabela progressiva, ou ainda menor ou isento, sendo necessária a restituição do imposto.

Espero ter ajudado 🙂

Boa noite, Breno! Tudo bem? Se possível, gostaria de tirar uma dúvida, aliás, duas. No primeiro caso, foi ajuizada ação judicial para o recebimento de benefício previdenciário (segurado especial), benefício de um salário mínimo, depois de idas e vindas, desde juizado especial até turma recursal, foi calculado um valor final devido de 100 mil reais, ocorre que, quando do ajuizamento da ação, em 2009, pleiteando o benefício de auxílio-doença/aposentadoria por invalidez, no rito do juizado especial federal (60 salários mínimos o teto), na época, dificilmente, o valor ultrapassaria esse teto, mas pela morosidade do judiciário, o processo quando chegou ao transito em julgado e o inss apresentou os cálculos, o valor chegou a 100 mil reais, destarte, o juiz intimou para manifestar o interesse na renúncia do que exceder ao teto ou aguardar o precatório federal. Primeira pergunta: Compensa receber por RPV (60 salários) ou é melhor esperar o precatório? Segunda pergunta: Nesse caso, caso optasse por precatório, haveria a incidência de imposto de renda, já que se o segurado tivesse recebido o benefício no período correto estaria isento, já que o benefício pago ao segurado especial é um salário mínimo?

Olá Antônio, tudo bem?

A primeira dúvida, quanto ao interesse na renúncia, isso depende da vontade do credor em receber antecipadamente o valor. Considerando que ele não possui idade para pagamento prioritário, acima de 60 anos, e nem doença grave, deve-se verificar com o credor se ele gostaria de esperar. Mas, na minha opinião, seria mais vantajoso receber em precatório e caso queria receber antecipadamente, vender o crédito. Já que desta forma o valor recebido tende a ser maior.

Quanto a segunda pergunta, depende. No caso de benefícios recebidos acumuladamente, RRA, eles são tributados baseados no valor mensal do benefício. Desta forma o imposto de renda não incide sobre os 100 mil e sim sobre parcelas. Além disso não há incidência de imposto de renda em indenizações.

Espero ter ajudado 🙂

Olá Breno.

Meu avô tinha direito a receber honorários em um processo de desapropriação, que será pago mediante emissão de precatório. Entretanto, o processo ainda não finalizou e o precatório não foi emitido. Esse direito creditório foi cedido a um fundo, que pagou uma parte agora e pagará outra no final do processo, obviamente com deságio. Como é a tributação neste caso? Qual a tributação em cima de precatórios de honorários advocatícios?

Olá Gustavo, tudo bem?

No caso de venda, a tributação independe se for honorário ou não. Porque a tributação é feita como ganho de capital em cima do valor efetivamente recebido na venda. Para a receita, o valor do precatório inicial é zero, assim todo o valor recebido é tributado.

Os honorários só tem tributação diferente se forem de uma sociedade de advogados, ou de escritório, ou seja, possuindo CNPJ. Na pessoa física, não muda muita coisa do normal.

Espero ter ajudado 🙂

Boa tarde!

Parabéns! Blog e uma mão na roda.

Gostaria de uma informação por favor.

Tenho um precatório no valor de 205.000,00 reais, sei que desse valor pagarei 11% de previdência.

Trata-se de um precatório alimentar, referente a diferença salarial num período de 72 meses.

Vocês saberiam me falar qual o valor do IR? Seria descontado IR sobre os 205 mil ou sobre o valor excedente aos 1908,00 reais mensais isentos de IR?

Obrigado!

Olá Leonel, tudo bem?

No caso o valor de 20 mil é dividido pelo número de meses da diferença salarial. que no caso daria um valor mensal de 2847,22. O imposto de renda seria pago apenas no que é excedente ao valor isento, no caso os 1908 reais como você mesmo disse. Mas lembrando que será pago relacionado aos 72 meses e não apenas a um só.

Espero ter ajudado 😀

Boa tarde Breno

E no caso de RPV de indenização por dano moral também se desconta o imposto de renda?

Olá Sandro, tudo bem?

No geral indenização é isenta de imposto de renda. Mas os juros não. Assim tem que se verificar o que é devido a indenização e o que é devido aos juros e correção monetária.

Espero ter ajudado 🙂

Breno,

Cordiais Saudações!

Prezado tenho um processo que vem se arrastando na justiça a anos, é de esfera municipal, com julgamento estadual, DEPRE.

Bom o processo começou em 1999, com ganho em 2013 após isso entrou em precatório, o valor inicial era 90 mil reais danos morais + 40 mil de danos materiais e mais uma pensão de 30% sobre 2 salários mínimos de taxista até quando completasse 25 anos, na época (2013) tinha 20 anos recebi o valor até agora aos 25.

Ficando os valores de R$ 90.000,00 + R$ 40.000,00 + atrasados de 30% sobre 2 salarios minimos de taxistas de 1999 a 2013 + Juros de todo processo, o que totaliza um valor de R$ 479.000,00 (Maio de 2015 ultima atualização).

Você saberia me dizer como seria o calculo e se por ser alimentar / justiça gratuita terei algum decréscimo sobre o valor?

Olá Sérgio, tudo bem?

Não incide imposto de renda em indenização tanto por danos morais quanto danos materiais. Mas incide sobre o valor da pensão e sobre os juros. Dessa forma, como o valor da pensão é mensal e fica abaixo da base de calculo, os juros são sua maior preocupação. O valor apenas dos juros e correção deve ser verificado para ver o percentual de imposto de renda a ser aplicado.

Não há decréscimo de imposto de renda devido a condição do autor da ação. Você só seria isento de imposto de renda em casos específicos, como por exemplo ser portador de doença grave.

Espero ter ajudado 🙂

Olá Breno, tudo bem?

Por gentileza,

receberei um valor próximo a 60 salários mínimos referente a uma execução de um processo do meu falecido pai, neste caso haverá pagamento de imposto sendo rpv ?

Olá Evania, tudo bem?

Os impostos, tando de renda como contribuição social (CPSS) incidem independente se é RPV ou precatório. A unica questão é que algumas causas podem te isenção no pagamento destes impostos.

Espero ter ajudado 🙂

Olá Breno,

Recebi precatório em 2017 relativo à um pedido de revisão de pensão de uma tia já falecida, solicitado por ela enquanto viva. Mas o mandado judicial já saiu em meu nome e CPF. Estou com problemas na declaração de IR. Como devo declarar já que (exemplo) , no mandado judicial consta 1.200,00 (valor a ser pago) e informações para RRA com imposto a reter de 218,00, referentes à 139 meses.

O Banco do Brasil no dia do pagamento me deu dois comprovantes de resgate de 1.400,00(c/juros inseridos) e outro de 218,00 referente ao DARJ pago de IR.

Na ficha de RRA eu informei 1.618,00 (soma dos comprovantes de regaste com juros inseridos) – 834,00(pagos ao escritório de advocacia que tenho recibo) = R$ 784. Em seguida informei o IRRF (218,00), o programa me informou uma restituição. Está correto o que fiz?

A Receita está questionando o CNPJ informado (que foi do BB, onde recebi), o imposto retido e a quantidade de meses.

Olá Cíntia, tudo bem?

Na verdade o CNPJ a ser colocado não é do banco mas sim do ente devedor, de quem efetivamente desembolsou o dinheiro, seja INSS ou União. Se é RRA confira o número de meses mas tirando a informação do CNPJ tudo que você informou parece estar certo sim. Já que o imposto incide apenas sobre o valor após o desconto de honorários de advogados. Lembrando que você deve informar o CNPJ ou CPF do advogado na parte de pagamentos efetuados.

Espero ter ajudado 🙂

Breno,

Minha mãe teve uma ação ganha (1998) referente à diferença do valor da pensão que ela recebia. Com isso, ela entrou na fila do precatório (em 1999), mas faleceu e teve o seu inventário encerrado há vários anos.

Poucos meses atrás, o precatório foi pago e o advogado depositou em minha conta corrente (eu era o inventariante e sou o único herdeiro). Entendo que, como o inventário já havia sido encerrado, o RRA será tributado diretamente em minha declaração de IR (art. 48, IN 1.500/2014).

Assim, me parece que não tenho que pagar o ITCMD sobre o precatório, visto que não vou reabrir o inventário, e eu mesmo já estou pagando o IR.

Seria isso mesmo?

Olá João, tudo bem?

Na teoria sim. Além disso não é preciso que o precatório seja recebido via inventário se todos os herdeiros tiverem de acordo com a partilha. No seu caso como é o único herdeiro, mais simples ainda. Temos um artigo sobre precatórios e inventário que diz que não precisa dele. Dessa forma não é necessário o pagamento de ITCMD apenas de IR sobre o que exceder o valor mensal do RRA.

Espero ter ajudado 🙂

Olá. Meu ex marido que é servidor publico e me paga pensão alimentícia judicial. Ele esta para receber um RPV. Gostaria de saber se o ente publico fará desconto do percentual da pensão no pagamento do RPV? Obrigada

Olá Ana, tudo bem?

Se seu ex-marido paga as pensões em dia, não há porque fazer a retenção de parte do valor da RPV. Isso só aconteceria através de uma penhora do valor decorrente de algum atraso no pagamento de sua pensão. Senão, você não tem direito ao RPV.

Espero ter ajudado 🙂

Eu não sei se tem a ver com o assunto, mas gostaria de uma orientação.

Eu comecei a receber um beneficio do INSS no mês de Outubro e recebi os atrasados desde a data que dei entrada (que foi em fevereiro), e foi descontado mil reais para o imposto de renda desse valor, gostaria de saber se foi uma cobrança indevida visto que se eu tivesse recebido o beneficio mês a mês não teria esse desconto e caso seja indevido, o que devo fazer para receber esse valor descontado de volta?

Olá Gleidson, tudo bem?

No caso de recebimentos recebidos acumuladamente (RRA), deve-se pegar o valor recebido e dividir pelo número de meses referentes ao benefício. Se este valor ficar abaixo do piso do IR, que hoje é de 1903 reais, não é devido imposto de renda. Para receber o valor de volta, faça a declaração do valor recebido, com o CNPJ do devedor na parte de RRA. Com isso o sistema entenderá que há uma restituição a ser feita.

Espero ter ajudado 🙂

Breno, tudo bem?

Seguinte, meu cliente é advogado e atendeu a uma família que ganhou na justiça uma indenização por erro de um hospital. Foram recebidos alguns precatórios, sendo que desses, um foi para o pagamento do advogado, e os demais para os familiares. Entretanto, o advogado levantou e recebeu esses precatórios em sua conta corrente, recebendo em seu CPF tanto o precatório de pagamento dos honorários advocatícios (o qual teve que dividir com o colega de trabalho), quanto os demais valores.

Pergunta: havendo as retenções na fonte do IR, ele declara isso como recebido pela PF como rendimento tributável, e desconta o valor retido referente a sua parte?

E os demais valores recebidos os quais foram repassados, ele precisa declarar?

Olá Ismael, tudo bem?

Na teoria, ele declara apenas a parte dele que foi recebida a título de honorários advocatícios, como rendimentos tributáveis, incluindo o CPF do credor da ação, não precisando assim declarar o restante repassado. Digo isso porque, pelo lado do credor, é mais fácil declarar os rendimentos não tributáveis recebidos (não tributáveis porque indenização não tem imposto de renda) diretamente do órgão público do que do advogado. Além de ser mais facilmente verificado pela própria receita.

Espero ter ajudado 🙂

Boa tarde !!!

Em se tratando de precatório advindos de desapropriação , no qual o adquirente realiza a compra por meio de cessão de direitos , na hora do seu recebimento o Banco retém o valor de 3% , como fica a declaração no IR? Terá que ser pago mais imposto pela pessoa de cessionário ?

Olá Renata, tudo bem?

O imposto de 3% é o mínimo retido na fonte, caso não tenha sido informado que o precatório é isento. No caso de desapropriações, por ser uma indenização, não incide imposto de renda. No caso deveria ser feita uma declaração de ajuste por parte do credor originário para que seja restituído o imposto já pago. O cedente, todavia, paga imposto sobre a cessão de crédito como ganho de capital. Da mesma forma que o cessionário. A diferença é que o cedente paga sobre todo o valor recebido enquanto o cessionário apenas sobre a diferença entre o valor pago e o recebido.

Espero ter ajudado 🙂

Bom dia Breno.

Minha irmã recebeu um precatório de 15 anos atras de 105.000 que descontado os gastos com advogados sobrou 95.000. Esse precatório foi parte de uma ação movida por um grupo de pessoas contra a prefeitura, portanto o que ela recebeu foi parte de um total, onde o pagamento foi feito pelo escritório de advocacia com recibo emitido pelo escritório.

Como deve ser declarado esse valor no IR?

Grato,

Sergio

Sérgio,

O IR deverá constar como rendimentos tributáveis e colocar o CNPJ da prefeitura. Já na parte de pagamentos efetuados, colocar o valor efetivamente pago ao escritório de advocacia, também constando o CNPJ deles.

Espero ter ajudado 🙂

Boa tarde.

Como deve ser declarado um precatório recebido de um escritório de advocacia oriundo de uma ação conjunta cujo recibo foi emitido pelo escritório?

Grato

Olá Sérgio, tudo bem?

Você declara o valor recebido e o CNPJ do devedor do precatório (INSS, Estado, Município entre outros) e na parte de pagamentos realizados, você coloca qual foi o valor de honorários pagos ao escritório de advocacia, inserindo também o CNPJ deles.

Espero ter ajudado 🙂

Olá Breno. Boa noite.

Há alguns anos atrás minha mãe ganhou uma ação trabalhista coletiva contra a prefeitura de São Paulo. Após dado ganho de causa foi pago uma parte, 46 mil reais em precatórios, que segundo o sindicato dos professores seriam isentos de imposto de renda. Porém este ano a receita Federal está cobrando multa e juros de 21mil em imposto.

Você sabe me dizer se este tipo de precatório paga ou não impostos, pois esta informação está totalmente conflituosa em relação ao que o sindicato dos professores informou.

Olá Ju, tudo bem?

Depende na verdade do objeto da ação. Para precatórios serem isentos de imposto de renda eles tem que ser para indenização, se eles forem rendimentos Recebidos Acumuladamente (RRA), no qual o valor mensal é inferior ao mínimo do imposto de renda ou ainda que a pessoa seja isenta devido a alguma doença grave. Precatórios trabalhistas, em geral, tem imposto de renda porque eles seriam tributados na origem, ou seja, se fosse parte do salário de sua mãe, ela deveria ter pago imposto de renda na época. Assim, é possível sim, que tenha imposto devido. Mas isto também depende da maneira como foi feita a declaração à época.

Espero ter ajudado 🙂

bom dia!

dei entrada em um processo de auxilio acidente de trabalho, em 2012.

em 2016 foi concedido, tenho recebido e nao tem retenção de IR, por conta do valor (2 salarios)

em 2018, recebi o precatorio.

Nao sei onde obter o extrato para saber se houve retenção do IR, devido ao valor acumulado, e os dados da fonte pagadora, CNPJ e valores.

nao sei como lançar no IR.

Favor, me auxiliar.

Olá Patrícia, tudo bem?

O extrato você pega na agência onde você sacou o benefício. Neste relatório tem todos os valores que tenham sido retidos, e o CNPJ da fonte pagadora. Com isso basta declarar na parte de rendimentos não tributáveis com todos os dados que possuir. Caso tenha havido alguma retenção você receberá a restituição.

Espero ter ajudado 🙂

Olá amigo!

Poderia me tirar uma dúvida?

Quando é recebido um valor por exemplo de 100.000,00 de precatório da prefeitura e a pessoa que recebeu, recebeu com prioridade por ser aposentada e viúva, ( e nesse valor teve os descontos de advgado), portanto o valor caiu, ela tem que declarar?

E na sua declaração, será em cima do valor total ou do valor recebido com os descontos? E de quanto é essa cobrança do imposto?

Desde já agradeço a ajuda.

Olá Edgar, tudo bem?

A declaração de imposto de renda, não tem nada a ver com o fato de ter recebido com prioridade ou não. Desta forma, a declaração deve ser feita da mesma forma, mesmo que fosse isento. A diferença é que vai declarar como tendimentos tributáveis ou não, com informações sobre a fonte pagadora (razão social e CNPJ). E na parte de pagamentos efetuados, coloca-se o valor de honorários do advogado, assim como nome/razão social e CNPJ/CPF. Quanto alíquota depende do valor do precatório e também se é rendimento recebido acumuladamente (RRA) ou não. Se for RRA, é necessário dividir o valor pelo número de meses referentes ao benefício e depois verificar na tabela do IRPF, em que faixa ele fica.

Espero ter ajudado 🙂

Boa noite, Dr. Breno. Tenho um precatório com a Prefeitura da minha cidade. O processo foi aberto em 21/07/2010 e transitado em julgado em 02/11/2015, em decorrência de negligência médica pelo SUS, que me acarretou sequelas físicas e estéticas. Porém, venho enfrentando problemas com o advogado que representa o caso. A começar, analisando as datas acima e comparando com a data do contrato de honorários advocatícios (31/10/2016), nota-se um amplo período em que fiquei sem notícias de como meu processo estava sendo levado. Outro fator é, quando fui na OAB dessa mesma cidade, solicitar justiça gratuita, pois me encontrava desempregado e sem renda alguma, me direcionaram para um suposto representante público, chamado Rafael, e que está como advogado também nos autos. Acontece que este advogado estava muito sobrecarregado, segundo ele, na época, e que me encaminharia a outro advogado que faria o tramite por ele. Assim fiz. Fui no tal advogado, chamado Rodrigo e ele disse que pegaria a causa, mas não citou contrato ou qualquer dívida ou prestação de serviços que eu viria a ter que pagar. Voltando ao assunto, o advogado Rodrigo só foi me informar dos honorários na data em que me entregou o contrato, falando dos 30% em cima do valor da causa. Não concordei na hora e ele ameaçou barrar o pagamento da minha pensão vitalícia caso eu não concordasse. Saí de lá e fui até a OAB pedir orientações e fui muito mal atendido pela recepcionista, e me disse que eu deveria reclamar no Ministério do Trabalho e não lá. Transtornado com a situação e sem forças para brigar pelo que é correto, voltei ao escritório do advogado e acordei uma redução para 25% só invés de 30%, sobre os ganhos totais, ele concordou mas ainda acrescentou mais 20% em cima de 24 pensões futuras, ou seja, 24 salários mínimos. Agora o pior disso tudo: Não recebo informações do advogado e quando ligo pra saber sobre como está andando ou tirar dúvidas, recebo informação errada, pois ligo na tesouraria da prefeitura pra ver se podem me ajudar e as informações sempre divergem da que o advogado passou. Última tentativa, perguntando sobre quando o pagamento poderia sair, ele disse que sairia em 2020 “por aí”, e a prefeitura me passou que eu deveria receber até o 3º mês de 2019, de acordo com a data de publicação do DEPRE solicitando o pagamento à entidade devedora. Quando eu retornei a ligação para o advogado (julho/2018), ele disse que passaria meu contato para o outro advogado (Rafael, o que tinha sido direcionado pela atendente da OAB, antes de abrir o processo) para ele me passar as informações, pois ele não estava “inteirado” do assunto, e estou até hoje aguardando o contato deste. Peço ajuda sobre como posso lidar com essa situação, pois me preocupo com a ameaça dele de barrar o pagamento. Lembrando que ele tem uma procuração que dá direito de receber em meu nome. Estou desesperado porque, caso o pagamento total saia dentro de 3 meses, sinto-me inseguro se receberei corretamente e indignado com o péssimo serviço prestado desse advogado. Grato desde já.

Olá Natã!